ATFX常见问题

为什么无论美联储加息还是降息,黄金总是能维持涨势?

发布日期:2023-12-15

2000年至今,美联储已经经历了三轮“加息至高点,降息至低点”的循环在这三次循环当中,美元指数和美股都是有涨有跌,只有黄金保持着一贯的涨势详细数据来看,2001年1月至2003年7月,美联储基准利率从6.5%下降至1%,黄金从272美元上涨至355美元,涨幅30%左右。

逻辑上讲,美联储降息会导致国债收益率跟随性下降,国债与黄金都具有避险和规避通胀的属性,当国债的收益率降低,黄金的比较优势就会升高,所以黄金价格会上涨,这没有问题2004年7月至2006年7月,美联储将基准利率从1%提高到了5.25%,黄金从393美元上涨至634美元,涨幅61%左右,幅度相比前一轮降息周期翻了一倍。

逻辑上讲,加息会提高美债收益率,降低黄金的比较优势,金价应该下跌才对更何况,加息会利多美元指数,美指上涨同样也会导致黄金下跌然而现实情况与逻辑严重不符——美联储越是加息,黄金就越是疯长2007年10月至2019年1月的先加息后降息的周期;2019年7月至2023年8月的先加息后降息的周期,黄金分别出现了23.79%、18.55%、19.87%、2.93%的上涨幅度。

也就是说,无论美国的基准利率如何变化,黄金都能够维持单边涨势原因是什么?

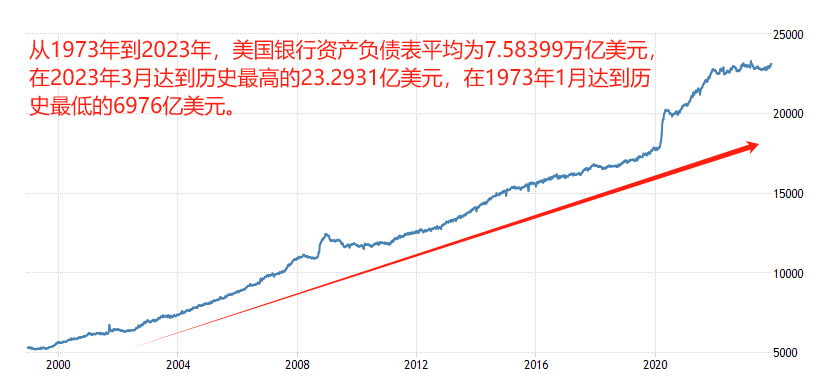

问题出在美国银行的资产负债上面美联储每隔几年就会出现一轮加息潮和降息潮,但美国银行的资产负债率却一直保持升势,从没有出现过趋势性的降幅也就是说,美联储在2004年7月至2006年7月的加息潮,没能把2001年1月至2003年7月降息潮释放的货币全部收回来。

2016年1月至2019年1月的加息潮,没能把次贷危机期间的降息潮释放的货币全部收回来2022年3月至今的加息潮也一样,没能把疫情期间释放的货币全部收回来黄金是最好的规避通货膨胀的工具,当货币总量不断增加时,黄金价格自然水涨船高。

美债虽然也具有避险属性,但这种避险来自于刚性兑付和美国政府信用如果从供应角度看,美债是可以无限增发的,如果美国的债务水平过高,支付能力被市场质疑,美债也将失去避险属性

本文连接原创连接 :ATFX外汇平台 https://www.atfx.org.cn/atfx/FAQ/4309.html为什么无论美联储加息还是降息,黄金总是能维持涨势?- 上一篇:做原油期货交易有哪些通俗易懂的规律

- 下一篇:没有了