今日汇评

一周流入236亿美元创史上最大,被爆买的债券市场为何迎来大佬纷纷警告?

发布日期:2020-02-17

尽管美股涨势不休,但投资者对于债券的需求也无减弱迹象。

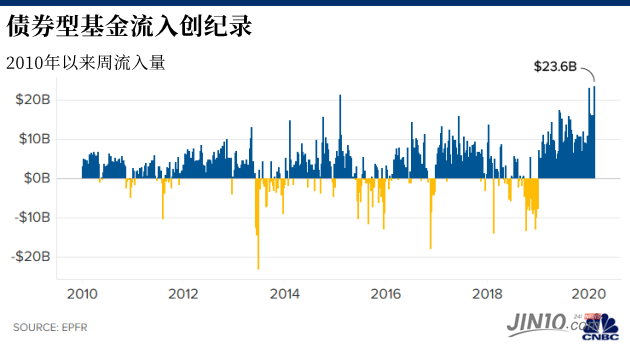

美国银行全球研究的数据显示,上周债券型基金吸引了236亿美元的资金净流入,创史上最大单周流入纪录,总规模已达10万亿美元,而且如果这种势头延续,今年有望再吸引1万亿美元。

这个数字有多惊人?想象一下,2019年全年的股票基金也不过净流入80亿美元。

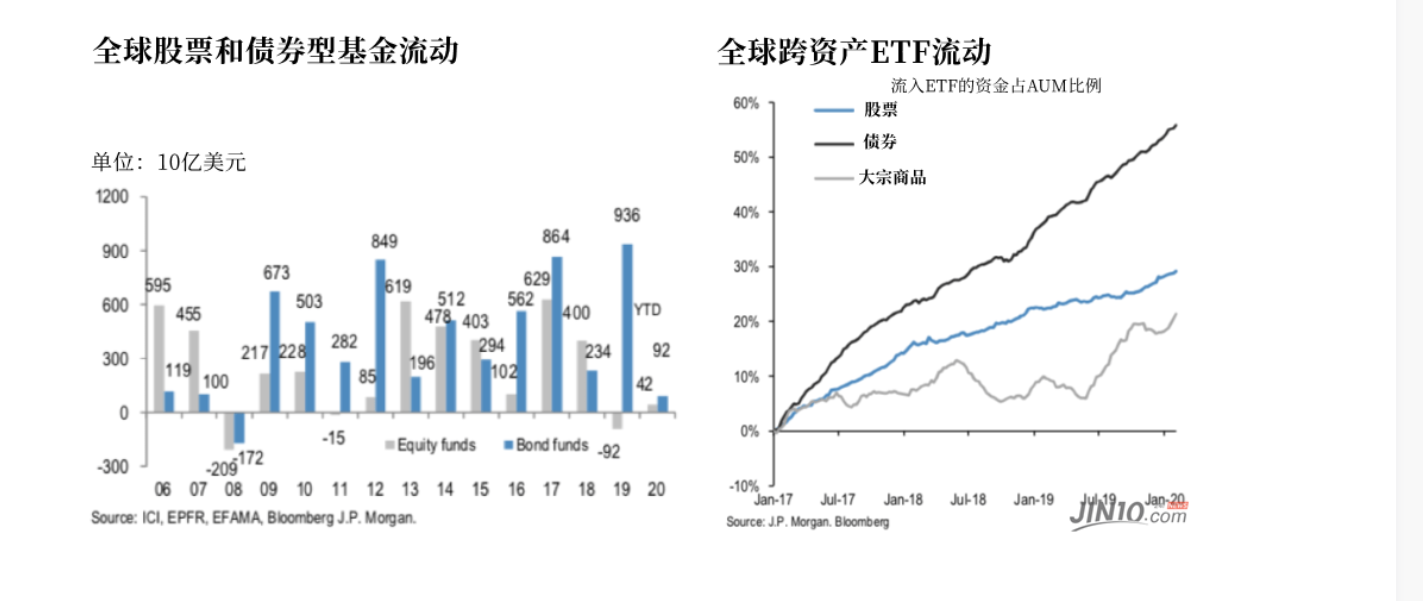

债市如此火爆被归因于全球主要央行过去数月持续不断加注流动性。据美国银行财富管理公司固定收益策略师Bill Merz统计,自去年9月美国隔夜回购市场发生动荡以来,各国央行以购买债券方式增加了约8000亿美元的流动性,这些资金大部分都流入了债券市场,导致政府债券和企业债券的收益率创下历史新低。

其中,投资级企业债占了大多数。高级别债券的利差现在正处于近22个月的低位,投资级债券正迎来“风光”的一年。在纷纷追逐高收益率的日子里,投资级债券的回报率达到15%。

美银的首席投资策略师Michael Hartnett表示,如今债券市场和科技股已呈现“双泡沫”现象。但低利率叠加不温不火的经济增速,投资者依然押注债券是股市波动性升高之下,保持资本和获取回报的好途径。法兴银行的阿尔伯特·爱德华兹(Albert Edwards)上周四(2月13日)在彭博的采访中警告说:

“很遗憾,如果你是散户投资者,并且深信投资级债券是一个‘安全的避风港’,那么,下一次衰退来临时,问题的糟糕程度会让你震惊不已。事实上,在整个经济周期中,散户的资金一直源源不断流向债券共同基金而非股票,从而导致发行超出规模。”

上图显示,宽松的货币政策在企业信贷市场供需方面均发挥作用。通过引导投资者逃离收益率曲线风险并转向质量型的债券,央行为企业发行的债券创造了巨大的需求。

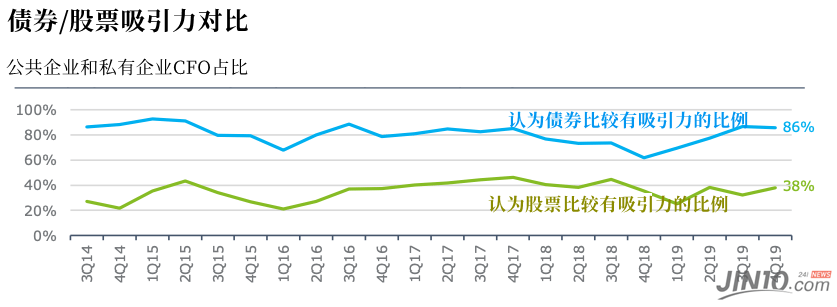

管理团队当然很乐意发行债券,尤其是当债务价格如此可观时。德勤(Deloitte)最近一份研究显示,事实上,债券的吸引力在2019年第三季度上升至87%,第四季度保持在86%,为2016年第三季度以来第二高的水平。企业的首席财务官们惊喜地发现,原来发债是一个非常有吸引力的融资选择。在多数情况下,企业发债获得的收益又都被用于回购股票。企业回购自家股票近年来已经成为美股的最大需求来源。

但企业债的质量问题一直饱受争议。过去几年,BBB级企业债“末日论”被媒体广泛报道,不少知名人物都曾发表过这类观点。但BBB级企业债在投资级别债券中的比例仍处于史无前例的高位。爱德华兹认为企业债正是问题所在,他说:

“这些企业债券不仅质量差,而且发行规模超标,它们将成为下一次危机的风暴中心。”

再加上下图所揭示的流动性问题,形势可能比想象中更加严峻。

对冲基金大佬大卫·艾因霍恩、“新债王”冈拉克、美联储的杜德利、罗森格伦乃至货币基金组织(IMF)都曾警告过企业债泡沫的问题,如果这些泡沫真的是下一次危机的风暴中心,那么到时候,抛物线式的亏损速度可能会令一些后知后觉的散户投资者暴跳如雷。

本文连接原创连接 :ATFX外汇平台 https://www.atfx.org.cn/atfx/jinrihuiping/172.html一周流入236亿美元创史上最大,被爆买的债券市场为何迎来大佬纷纷警告?